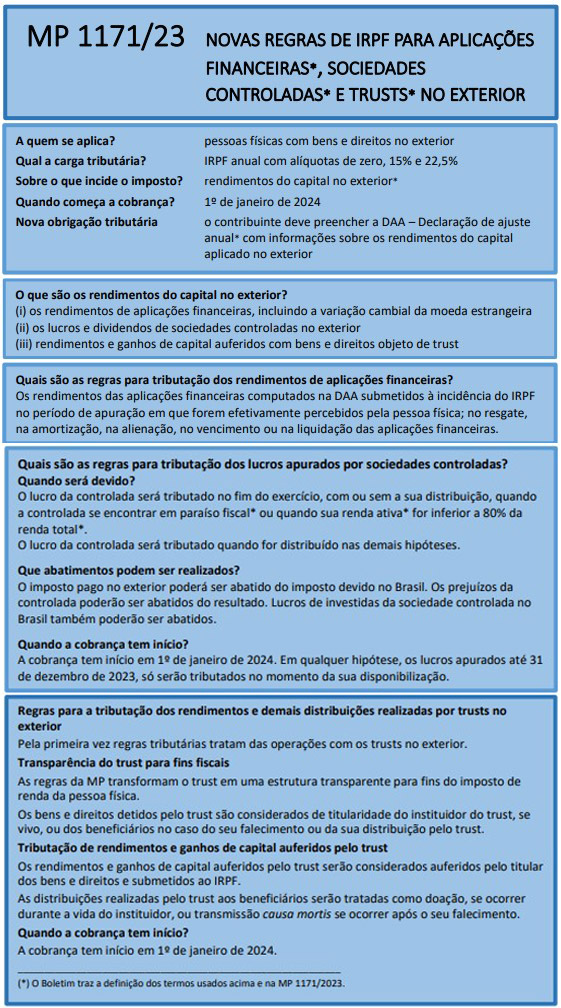

O Governo Federal adotou a Medida Provisória nº 1.171, de 30 de abril de 2023, estabelecendo novas regras para a tributação das pessoas físicas residentes no País em relação aos rendimentos do capital aplicado no exterior, nas modalidades de aplicações financeiras, lucros e dividendos de entidades controladas e bens e direitos detidos por trust no exterior.

A MP será submetida à votação no Congresso Nacional, que tem 120 dias para aprovar, modificar ou rejeitar o seu texto. Se a MP for aprovada, as novas regras entrarão em vigor em 1º de janeiro de 2024.

- Novas regras: alcance e alíquotas

As pessoas físicas deverão computar na Declaração de Ajuste Anual (“DAA”), a partir de 1º de janeiro de 2024, de forma separada dos demais rendimentos e ganhos de capital, os rendimentos do capital aplicado no exterior, nas modalidades de (i) aplicações financeiras; (ii) lucros e dividendos de entidades controladas no exterior; e (iii) bens e direitos objeto de trust.

Os rendimentos acima ficarão sujeitos à incidência do IRPF, no ajuste anual, observando as alíquotas progressivas da tabela abaixo, não se aplicando qualquer dedução da base de cálculo:

|

Rendimento anual |

Alíquota |

|

até R$ 6.000,00 |

0% |

|

de R$ 6.000,01 até R$ 50.000,00 |

15% |

|

acima de R$ 50.000,00 |

22,5% |

Os ganhos de capital percebidos pela pessoa física residente no País na alienação, na baixa ou na liquidação de bens e direitos localizados no exterior, que não constituam aplicações financeiras nos termos da MP, permanecem sujeitos às regras específicas de tributação (art. 21 da Lei nº 8.981/1995).

2. Aplicações financeiras no exterior

Os rendimentos auferidos a partir de 1º de janeiro de 2024 em aplicações financeiras no exterior pelas pessoas físicas residentes no País serão tributados na forma descrita acima.

A MP traz duas definições relevantes para fins de aplicação das novas regras de incidência: rendimentos e aplicações financeiras.

Os rendimentos são definidos como sendo a remuneração produzida pelas aplicações financeiras, incluindo, exemplificativamente, variação cambial da moeda estrangeira frente à moeda nacional, juros, prêmios, comissões, ágio, deságio, participações nos lucros, dividendos e ganhos em negociações no mercado secundário, incluindo ganhos na venda de ações das entidades não controladas em bolsa de valores no exterior.

As aplicações financeiras compreendem, exemplificativamente, depósitos bancários, certificados de depósitos, cotas de fundos de investimento (com exceção daqueles tratados como entidades controladas no exterior), instrumentos financeiros, apólices de seguro, certificados de investimento ou operações de capitalização, depósitos em cartões de crédito, fundos de aposentadoria ou pensão, títulos de renda fixa e de renda variável, derivativos e participações societárias (com exceção daquelas tratadas como entidades controladas no exterior).

Os rendimentos das aplicações financeiras serão computados na DAA e submetidos à incidência do IRPF no período de apuração em que forem efetivamente percebidos pela pessoa física; no resgate, na amortização, na alienação, no vencimento ou na liquidação das aplicações financeiras.

3. Tributação dos rendimentos auferidos por entidades controladas no exterior

Os lucros apurados a partir de 1º de janeiro de 2024 pelas entidades controladas no exterior por pessoas físicas residentes no País, nas hipóteses previstas pela MP, serão tributados em 31 de dezembro de cada ano.

Para os fins da MP, são consideradas sociedades controladas pela pessoa física no Brasil, aquelas em que a pessoa física:

i. detiver, de forma direta ou indireta, isoladamente ou em conjunto com outras partes, inclusive em função da existência de acordos de votos, direitos que lhe assegurem preponderância nas deliberações sociais ou poder de eleger ou destituir a maioria dos seus administradores; ou

ii. possuir, direta ou indiretamente, isoladamente ou em conjunto com pessoas vinculadas, mais de 50% (cinquenta por cento) de participação no capital social, ou equivalente, ou nos direitos à percepção de seus lucros, ou ao recebimento de seus ativos na hipótese de sua liquidação.

Serão consideradas como controladas as sociedades e as demais entidades, personificadas ou não, incluindo fundos de investimento e fundações.

A tributação prevista na MP só alcança os lucros apurados pelas sociedades controladas que:

i. estejam localizadas em Países com tributação favorecida ou que estejam localizadas em jurisdições com regimes fiscais privilegiados; ou

ii. possuam renda ativa[1] própria inferior a 80% da renda total.

Os lucros da sociedade controlada deverão ser apurados de forma individualizada, em balanço anual da entidade no exterior, de acordo com os princípios contábeis. Deverão ser convertidos em moeda nacional pela cotação do dólar dos Estados Unidos da América, para venda, divulgada para o último dia útil do mês de dezembro.

Os lucros deverão ser computados na DAA, em 31 de dezembro do ano em que forem apurados no balanço, independentemente de qualquer deliberação quanto à sua distribuição, sendo então submetidos à incidência do IRPF. Os lucros (tributados) deverão ser adicionados ao custo do valor do investimento adquirido, de forma que não sejam tributados novamente por ocasião da sua distribuição, no futuro, ou no evento de alienação, baixa ou liquidação do investimento.

Poderão ser deduzidos dos lucros apurados pela controlada no exterior, proporcionalmente à participação da pessoa física: (i) os prejuízos apurados em balanço pela referida controlada, desde que relativos a período posterior ao da vigência da MP e anteriores à data de apuração dos lucros; e (ii) lucros e dividendos de suas investidas, que sejam pessoas jurídicas domiciliadas no País.

A pessoa física poderá deduzir do IRPF a pagar, o imposto de renda pago no exterior pela controlada e suas investidas (incidente sobre o lucro alcançado pela tributação brasileira), até o limite do imposto devido no Brasil.

Para os lucros apurados até 31 de dezembro de 2023 pelas sociedades controladas no exterior, enquadradas ou não nas novas regras, a MP prevê sua tributação no momento da efetiva disponibilização para a pessoa física residente no País.

A MP prevê a tributação no momento da efetiva disponibilização para os lucros apurados a partir de 1º de janeiro de 2024 pelas sociedades controladas no exterior que não se enquadrarem nas hipóteses previstas na MP (localizadas em Países com tributação favorecida ou jurisdições com regimes fiscais privilegiados; ou possuam renda ativa própria inferior a 80% da renda total).

Os lucros serão considerados efetivamente disponibilizados para a pessoa física residente no País no (i) pagamento, no crédito, na entrega, no emprego ou na remessa, o que ocorrer primeiro; ou (ii) em quaisquer operações de crédito realizadas com a pessoa física, ou com pessoa a ela vinculada, se a sociedade credora possuir lucros ou reservas de lucros.

A variação cambial do principal aplicado nas controladas no exterior, enquadradas ou não nas hipóteses da MP, comporá o ganho de capital percebido pela pessoa física no momento da alienação, da baixa ou da liquidação do investimento, inclusive por meio de devolução de capital.

4. Trusts no exterior

A MP trouxe regras tributárias para as operações de pessoas físicas residentes no Brasil com trusts no exterior, considerando essas estruturas no exterior como sendo basicamente “transparentes” para fins fiscais. Pela primeira vez, a legislação brasileira prevê um tratamento tributário para os trusts mantidos no exterior por pessoa física residente no Brasil.

Assim, os bens e direitos objeto do trust serão considerados como: (i) permanecendo sob a titularidade do instituidor após a instituição do trust; e (ii) passando à titularidade do beneficiário no momento da distribuição pelo trust para o beneficiário ou do falecimento do instituidor, o que ocorrer primeiro.

A partir de janeiro de 2024, em relação à data-base de 31 de dezembro de 2023, os bens e direitos objeto do trust, independentemente da data da sua aquisição, deverão ser declarados diretamente pelo titular na DAA, pelo seu custo de aquisição.

A partir de janeiro de 2024, os rendimentos e ganhos de capital auferidos pelo trust relativos aos bens e direitos objeto do trust, serão (i) considerados auferidos pelo titular de tais bens e direitos na respectiva data; e (ii) submetidos à incidência do IRPF segundo as regras aplicáveis ao titular.

Caso o trust possua uma sociedade controlada no exterior, a controlada será considerada como sendo detida diretamente pelo titular dos bens e direitos objeto do trust, sendo aplicadas as novas regras de tributação das controladas no exterior.

A MP estabelece que qualquer distribuição realizada pelo trust ao beneficiário, a partir de 1º de janeiro de 2024, será considerada como doação, se ocorrer durante a vida do instituidor, ou como transmissão causa mortis, se decorrer do falecimento do instituidor.

Cabe lembrar que o Brasil não é signatário da Convenção de Haia sobre a lei aplicável aos trusts e seu reconhecimento editada, em 1985, ao amparo da Conferência de Haia sobre Direito Internacional Privado. A sua eventual assinatura e homologação poderia trazer maior segurança jurídica com relação à tipificação do trust e suas características essenciais sob a ótica do Direito Civil no Brasil.

5. Atualização do valor declarado de bens e direitos no exterior

A MP permite que pessoa física residente no País atualize o valor declarado dos bens e direitos no exterior declarados na DAA para o valor de mercado em 31 de dezembro de 2022, tributando a diferença para o custo de aquisição, pelo IRPF, à alíquota definitiva de 10% (dez por cento). Os seguintes bens e ativos poderão ter os seus valores atualizados:

i. aplicações financeiras de que trata a MP;

ii. bens imóveis em geral ou ativos que representem direitos sobre bens imóveis;

iii. veículos, aeronaves, embarcações e demais bens móveis sujeitos a registro em geral, ainda que em alienação fiduciária; e

iv. participações em entidades controladas no exterior (neste caso, a MP permite que a atualização para o valor de mercado seja realizada em 31 de dezembro de 2023, sendo o imposto pago até 31 de maio de 2024).

Os valores atualizados deverão ser suportados por documentação apropriada. A opção da pessoa física poderá ser realizada em relação a cada bem ou direito e o imposto deverá ser pago até 30 de novembro de 2023.

Os saldos tributados na forma acima serão considerados como acréscimo patrimonial na data em que houver o pagamento do imposto e serão incluídos na ficha de bens e direitos como custo de aquisição adicional do respectivo bem ou direito.

Não poderão ser objeto de atualização, joias, pedras e metais preciosos, obras de arte, antiguidades de valor histórico ou arqueológico, animais de estimação ou esportivos e material genético de reprodução animal, sujeitos a registro em geral.

6. Revogação da isenção para ganhos auferidos pela pessoa física na alienação de bens e direitos adquiridos no exterior na condição de não-residente

A MP revoga a isenção de imposto de renda sobre o ganho auferido na alienação, liquidação ou resgate de bens localizados no exterior ou representativos de direitos no exterior, e de aplicações financeiras, adquiridos na condição de não-residente.

A pessoa física que adquiriu bens ou direitos no exterior, na condição de não-residente, mas que, posteriormente, adquiriu a condição de residente, deverá oferecer o ganho auferido na alienação, liquidação ou resgate desses bens ou direitos à tributação regular no País.

__

[1] Renda ativa é aquela obtida diretamente pela pessoa jurídica mediante a exploração de atividade econômica própria, excluídas as receitas decorrentes, exclusivamente, de: a) royalties; b) juros; c) dividendos; d) participações societárias; e) aluguéis; f) ganhos de capital, exceto na alienação de participações societárias ou ativos de caráter permanente adquiridos há mais de dois anos; g) aplicações financeiras; e h) intermediação financeira. Renda total é o somatório de todas as receitas, incluindo as não operacionais.

Caso necessite de esclarecimentos ou mais informações sobre o tema, estamos à disposição para auxiliar no que for necessário.

João Agripino Maia – [email protected]

Rodrigo Pinheiro – [email protected]

Luciana Cotrim – [email protected]